“工程機械龍”頭三一重工,即將打破周期“魔咒”,再翻十倍不是夢!

今天文章內容分析我國工程機械行業的龍頭企業600031三一重工。

第一部分:市場表現和主要會計和財務數據

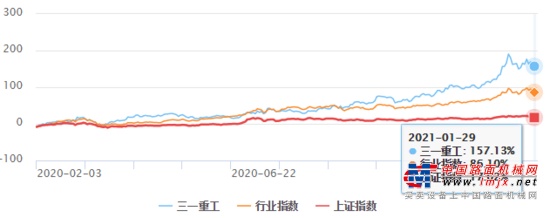

三一重工市場階段表現

三一重工最近一個年度增長幅度巨大,超過行業指數的增長,并遠遠超過上證指數的增長,說明三一重工最近一個年度發展狀態優秀。

按照2019年度報告的順序,我們首先關注主要的會計數據和主要財務指標:

主要會計數據

單位:千元

從上表中我們可以看到,營業收入比上年同期增長32.55%,歸屬扣非凈利潤比上年同期增長72.45%,歸屬扣非凈利潤的增長幅度遠超過營業收入的增長幅度,這種情況需要我們重點關注。

歸屬凈資產比上年同期增長41.09%,總資產比上年同期增長22.73%,凈資產的增長幅度也遠超總資產的增長幅度,同樣也引起我們的注意。

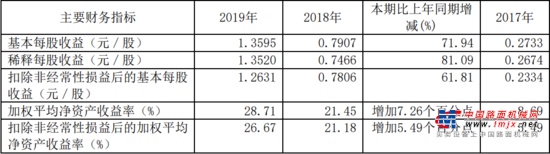

主要財務指標

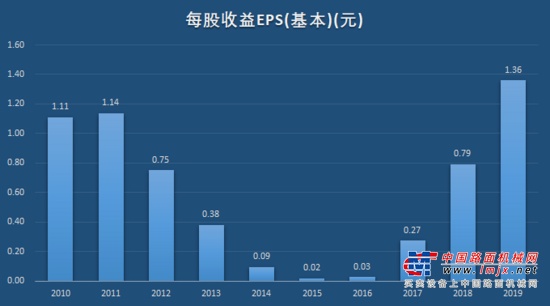

從上表中我們可以發現,基本每股收益EPS比上年同期增加71.94%,增長幅度巨大;加權平均凈資產收益率由2018年度的21.45%增加到2019年度的28.71%,增加了7.26個百分點。我們在此處提供2010年度至2019年度的基本每股收益EPS和加權平均ROE數據提供給各位投資者參考,圖形如下:

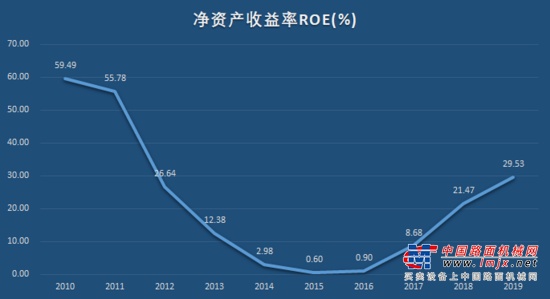

從以上兩圖中我們發現,從2011年開始企業整體呈現十分明顯的下降趨勢,并在2016年開始新一輪的上漲趨勢。這可能與我國的建設和環境治理狀況有密切聯系,在國家建設需求增長的同時對工程機械的需求也在不斷擴大。因此判斷工程機械行業存在一定的周期性,且周期跨度較大,與國家的經濟建設有著密切的聯系。

在2021年1月11日,華安證券發布了對三一重工的深度報告,從華安證券的研究報告中,我們可以初步窺探2011年度下降的具體原因,主要是四萬億投資結束、零首付透支需求和消化過熱三大原因。

我們在以前所寫文章中也分析了具有典型周期性的企業,養殖行業中的養豬企業,讀者可以閱讀下面這篇文章:簡析財報之300498溫氏股份

第二大部分:杜邦分析體系和三大報表

第一步,分析ROE指標

從凈資產收益率ROE圖中我們可以看到,凈資產收益率ROE呈現一種U型形狀,在最近幾個年度不斷增長,但是尚未增長到2010年度的高度,2019年度凈資產收益率ROE為29.53%,不及2010年度凈資產收益率59.49%的一半。

由凈資產收益率分解為營業凈利率、總資產周轉次數和權益乘數,分別代表盈利能力、營運能力和資本結構。

注意:本文將繼續沿用作者個人的分析習慣,在分析營業凈利率這一盈利能力指標的同時對其他盈利能力指標和利潤表分析;在分析總資產周轉次數這一營運能力指標的同時對其他營運能力指標和資產負債表進行分析;在分析權益乘數這一資本結構指標的同時對短期償債能力、長期償債能力和資本結構進行分析;最后對現金流量表進行分析。在分析三大報表之后,會對進行簡單的比率分析和估值用以提供一個可供參考的內在價值。

第二步,拆解ROE指標

1.分析營業凈利率

從營業凈利率圖變化中我們可以觀察到,營業凈利率與凈資產收益率相同,都呈現出U型形狀。營業凈利率在2011年度中達到一個頂峰,并在之后的幾個年度不斷下降,到2015年度到近十個年度的最低點,并于之后的年度逐年上升,達到2019年度的15.19%。

2.分析總資產周轉率

從總資產周轉率圖中我們可以觀察到,總資產周轉次數同樣也呈現出一種U型形狀,同樣從2010年度的高峰不斷下降至2015年度的谷底,并于2016年度開始逐年上升達到2019年度0.92次。

5月開始讓大家布局的宜華健康(000150)和華銀電力(600744)到現在都已經實現了翻倍!還有前段時間在“龔¥重@浩”分享的泰坦股份(003036)和長源電力(000966)跟上的朋友也都吃了一波大肉,實力我從不給自己貼標簽,關注我的朋友說了算!

下周布局策略即將出爐,經過深度研究,已經發掘了一只黑馬龍頭。該股近期大資金持續進場,符合下一輪市場炒作的熱點,現在處于底部區間震蕩蓄勢,等待一根放量陽線,上方沒有套牢盤,一旦啟動,走出翻倍行情很容易!找到“wyk8960”注黑馬 即可即可大家記住是在常用的聊天軟件。深知各位小散戶不易,愿意與大家分享!

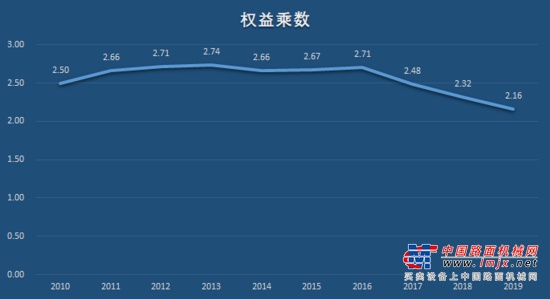

3.分析權益乘數

從權益乘數圖中我們可以觀察到,整體上權益乘數保持一種平穩的狀態,持續維持在2以上,在最近四個年度中權益乘數呈現一種輕微下降趨勢,到2019年度的2.16。

第三步,利用連環替代法分析各因素影響程度

(按照三元素計算的ROE與上圖中的ROE不同,但不影響分析思路)

三一重工2018年度凈資產收益率ROE為22.26%

22.26%=營業凈利率11.29%×總資產周轉次數0.85×權益乘數2.32

三一重工2019年度凈資產收益率ROE為30.19%

30.19%=營業凈利率15.19%×總資產周轉次數0.92×權益乘數2.16

1)營業凈利率變動的影響

按本年營業凈利率計算的上年的凈資產收益率=15.19%×0.85×2.32=29.95%

營業凈利率變動的影響=29.95%-22.26%=7.69%

2)總資產周轉次數變動的影響

按本年營業凈利率、總資產周轉次數計算的上年凈資產收益率=15.19%×0.92×2.32=32.42%

總資產周轉次數變動的影響=32.42%-29.95%=2.47%

3)權益乘數變動的影響

30.19%-32.42%=-2.23%

指標名稱影響程度

營業凈利率+7.69%

總資產周轉次數

+2.47%權益乘數

-2.23%

從上表中我們可以看到,2018年度和2019年度凈資產收益率ROE的變化中,營業凈利率的影響程度最大,為7.69%;總資產周轉次數影響程度其次,為2.47%;權益乘數為負影響,為-2.23%。我們將在下文詳細關注以上影響因素。

第四步,利用財務報告對以上三個指標逐一進行詳細分析

1.分析營業凈利率(由于營業凈利率=凈利潤/營業收入,所以使用利潤表對營業凈利率指標進行分析)

利潤表的第一項是營業總收入,因此從營業收入開始進行分析:

從營業收入和營業收入同比增長率中我們可以觀察到營業收入的數額也同樣呈現U型形狀,與我們前文所提到營業凈利率等幾個指標變化形態相同。其中營業凈利率最近幾個年度還尚未恢復到2010年度的頂峰水平,營業收入數額最近幾個年度超過了2010年度的水平,這兩項因素共同導致了近幾個年度基本每股收益EPS高于2010年度,這說明營業收入的快速增長起到了主要作用。

營業收入同比增長率中,雖然2010和2011兩個年度增長幅度很大,但是持續時間短,在2012年度直接變為負增長。2017年度至今的增長幅度很大,且增長率下降幅度較小從而使營業收入能達到近760億元的高度。

2019 年分季度主要財務數據

單位:千元

根據上表制作如下圖像,圓圈由內向外分別為營業收入占比、歸屬凈利潤占比、歸屬扣非凈利潤占比和經營活動現金流量凈額占比。

我們可以發現第三季度數據差異巨大,大家可以重點關注第三季度的經營活動現金流量凈額與其他三個季度的差別。

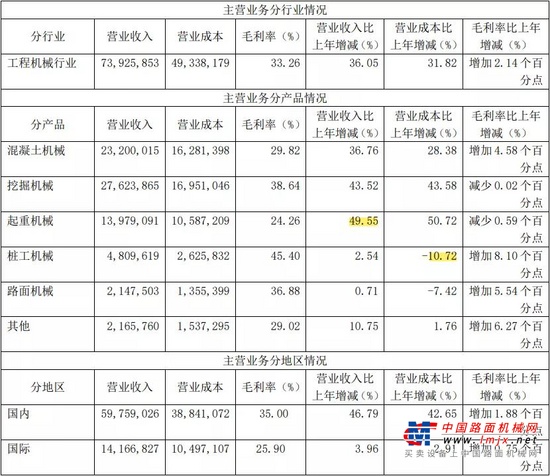

主營業務分行業、分產品、分地區情況

單位:千元

三一重工屬于工程機械行業,2019年度毛利率為33.26%,營業收入比上年增加36.06%,營業成本比上年增加31.82%,營業收入增長幅度高于營業成本的增長幅度。

從產品角度來看,對三一重工營業收入貢獻較大的為挖掘機械產品、混凝土機械產品和起重機械產品,毛利率分別為38.64%、29.82%和24.26%。

可見三一重工的拳頭產品為挖掘機械產品,并具有本公司所有系列產品中第二高的毛利率,且挖掘機械產品營業收入和營業成本增長幅度相同,投資者應當繼續關注挖掘機械產品的生產和銷售情況。

起重機械產品營業收入貢獻排列第三,本年度營業收入增長是所有系列產品中最高,但是其毛利率最低,僅有24.26%,投資者可以繼續關注起重機械產品的成本控制相關情況。

樁工機械產品毛利率最高達到45.40%,且在營業收入小幅增長的情況下營業成本有所降低,說明該系列產品控制成本措施有效,只是綜合來看該系列產品營業收入貢獻較低,投資者可以持續關注樁工系列產品的增長情況。

從地區角度看,三一重工2019年報中將地區分為國內市場和國外市場,營業收入主要是由國內市場貢獻,國外市場的營業收入貢獻較小。國內市場的毛利率較高達到35.00%,國外市場的毛利率相對較低,為25.90%。國內地區的營業收入增長巨大,國外地區營業收入增長較小,且兩地區的營業收入增長幅度都超過營業成本的增長幅度。投資者仍應主要關注國內市場的產銷情況和國外市場的銷售增長情況。

在營業收入之后的科目是營業總成本,我們可以從營業總成本各項占比圖中找到我們需要重點關注的科目:

從營業總成本占比圖中我們可以看到,營業成本占據了絕大部分,其次是銷售費用和管理費用,并在最近兩個年度中出現了一定比例的研發費用,這對于企業未來發展來說是有好處的。(研發費用的增長要根據不同類型的企業進行分析,在醫藥行業中的研發費用的增長就需要投資者辯證的去看待,而不能盲目的認為研發費用增長一定好處大于壞處,投資者應注意以上內容)

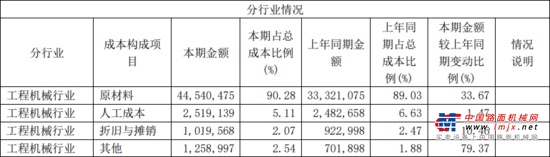

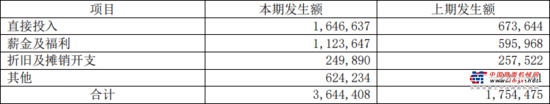

先看營業成本的具體狀況,我們可以從年報中找到具體的成本分析表:

成本分析表

單位:千元

我們可以從上表中觀察到,工程機械行業的原材料占總成本比例最大,達到了90.28%,人工成本和折舊與攤銷占比很小,分別為5.11%和2.07%,投資者應持續關注其原材料的價格情況。

根據年報內容可知,前五名供應商采購額 589,107 萬元,占年度采購總額 10.90%;其中前五名供應商采購額中關聯方采購額 0 萬元,占年度采購總額 0%。

公司生產所需的主要原材料及零部件為汽車底盤、發動機、鋼材、液壓泵、主油泵、分動箱、 各種液壓閥、回轉軸承等。

年報同樣也給投資者風險提示,公司原材料及零部件的成本可能受到多種因素的影響,如市場供求、供應商變動、替代材料的可獲得性、供應商生產狀況的變動及自然災害等。

在分析營業成本后,我們需要具體分析各項費用的情況:

我們從上圖中可以看到,銷售費用占比較大且比例相對穩定,本年度銷售費用增加主要系銷售增加,銷售傭金、薪金及福利等相應增加。我們可以檢索到年報中銷售費用的具體情況,如下表:

銷售費用具體明細表

單位:千元

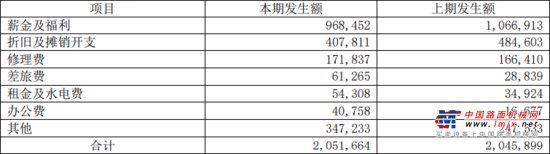

管理費用整體上保持一個平穩比例,在最近兩個年度管理費用比例縮小。管理費用的數額變動不大,聯系到上文營業收入還有大幅的增長,說明公司的管理政策卓有成效。我們同樣可以找到管理費用的具體情況,如下表:

管理費用具體明細表

單位:千元

研發費用在最近兩個年度出現了大幅上漲,主要系公司加大對工程機械產品及關鍵零部件的研發投入。我們可以從具體情況中探究一些信息,如下表:

研發費用具體明細表

單位:千元

再對其他收益、投資收益等科目進行觀察,大多數科目沒有較大的數額變動。我們注意到信用減值損失這一項目變動較大,2019年度損失了11.16億,從年報中可以觀察到具體情況,如下表

信用減值損失表

單位:千元

通過上表,我們發現應收賬款壞賬損失項目、其他應收款壞賬損失項目和按揭及融資租賃擔保業務項目數目較大,這三個科目是我們重點關注的內容。投資者應當關注該公司的應收賬款、其他應收賬款相關的會計政策以及壞賬處理的會計政策,同時融資租賃擔保業務還應當與公司的經營和銷售模式聯系進行處理,注意融資銷售的相關情況。

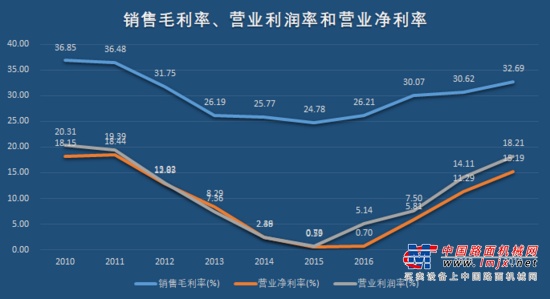

我們在處理以上內容之后得到幾個重要的利潤指標,在此處我們將銷售毛利率、營業利潤率和營業凈利率三個指標可視化,如下所示:

我們觀察到三個指標基本上呈現相同形態的變化,也符合上文中凈資產收益率ROE等指標的變化。

其中三一重工銷售毛利率較高,基本上維持在24.78%以上,在大部分年份可以保持在30%以上。國信證券機械設備行業研究報告中比較了近幾個年度中三一重工和國外同類型企業的毛利率數據,在最近年度毛利率高于外國同行。

營業利潤率和營業凈利率從整體上看相差不大,說明三一重工的營業外收支和所得稅費用基本上能保持住穩定的水平,并隨著營業收入的變化而變化,公司主要關注主營業務的經營狀況比較專一。

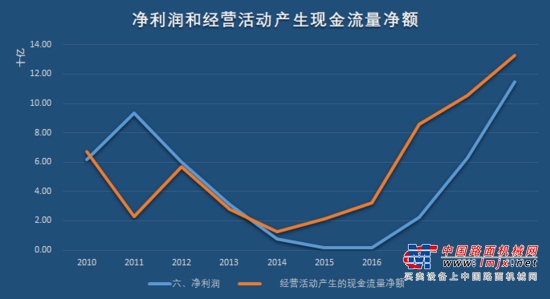

在有以上數據之后,要對營業收入和凈利潤的質量進行簡單分析,在此處采用了兩種指標進行分析,如下兩表:

從營業收入和銷售商品、提供勞務收到的現金的對比中我們可知,十個年度的營業收入都有足夠的現金支撐,且銷售商品、提供勞務收到的現金略高于營業收入的數額,這兩種情況共同說明營業收入質量較好。

從凈利潤和經營活動產生現金流量凈額的杜比中我們可知,兩者基本上重合,且從2014年度開始,經營活動產生現金流量凈額遠高于凈利潤的數額,說明凈利潤的質量也相對較高。

但是我們同樣注意到在2011年度兩指標差距巨大,需要投資者進行關注當時四萬億投資計劃以及當時銷售零首付的具體情況,且最近幾個年度經營活動產生現金流量凈額比凈利潤數額高,也是需要我們進行進一步探究。

2.分析總資產周轉次數(由于總資產周轉次數=營業收入/總資產,所以利用資產負債表進行分析)

以資產負債表的資產端為起點,分解為流動資產周轉次數和非流動資產周轉次數,并制作如下圖像:

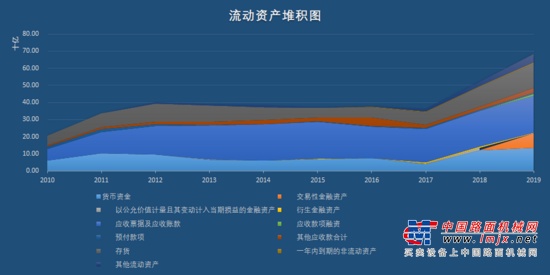

從上表中可以觀察到,流動資產周轉次數呈現U型形態,在2015年和2016年流動資產周轉次數處于谷底狀態,在最近三個年度重新躍升至1以上。

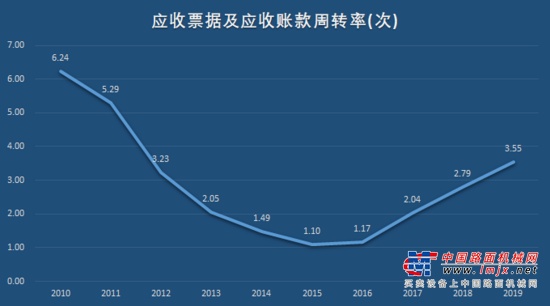

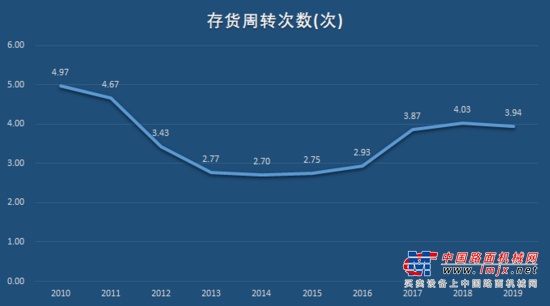

通過流動資產堆積圖我們可以發現,應收票據及應收賬款科目占據了絕大部分,其次是存貨科目以及貨幣資金科目。我們應當關注這些科目的流動性,因此制作應收票據及應收賬款周轉次數變化情況和存貨周轉次數變化情況提供給讀者參考,如下圖所示:

應收票據及應收賬款的增加反映出公司賒銷的比率在加大,在資金的回籠方面可能會存在障礙且要面臨一定的壞賬的概率,投資者應當關注三一重工的銷售模式以及對應收票據及應收賬款和壞賬準備相關的會計政策。

我們從上述信息中可以看到,在最近幾個年度存貨周轉次數在不斷上升以及存貨周轉天數在不斷下降,說明公司對于生產的把控和存貨的管理都有十分有效的方法。相比較于同行業的國外公司,三一重工的存貨周轉天數低于卡特彼勒和小松,在這一方面上存在優勢。

我們還得到非流動資產周轉率,如下圖所示:

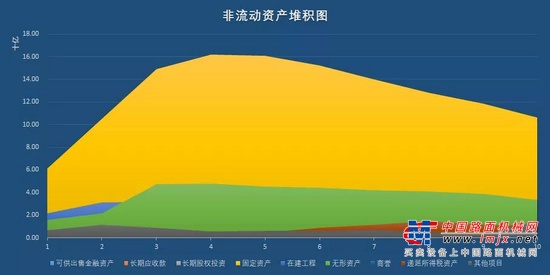

從非流動資本周轉率變化中我們可以看到,非流動資產周轉次數雖然也呈現U型形態,但是變化的幅度更大,由2010年的4.24次到2015年度谷底的0.96次,又回升至2019年度的3.45次。比流動資產周轉次數變化的幅度更大。因此繼續看非流動資產堆積情況,如下圖所示:

我們可以從上圖中看到,固定資產占據了絕大部分,其次為無形資產,遞延所得稅資產也占據了一定的比例。固定資產占比巨大是傳統工業性企業的特點,我們應當對固定資產的確認政策、折舊政策以及融資租賃的固定資產相關政策進行詳細了解。無形資產也要關注無形資產使用壽命等相關會計政策。

3.分析權益乘數(由于權益乘數=總資產/股東權益,所以在本欄使用資產負債表分析,并分析短期償債能力、長期償債能力和資本結構)

從資產負債率的變化中我們可以看到,總體上資產負債率呈現一種下降的趨勢,最近幾個年度維持在50%附近。我們可以類比本行業的其他企業資產負債率,中聯重科的資產負債率為60%附近,其中2019年度資產負債率為57.06%;徐工機械的資產負債率為55%附近,其中2019年度資產負債率為56.47%。

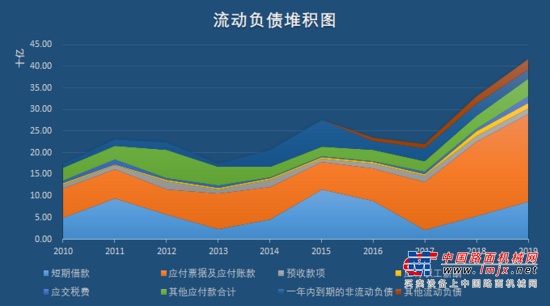

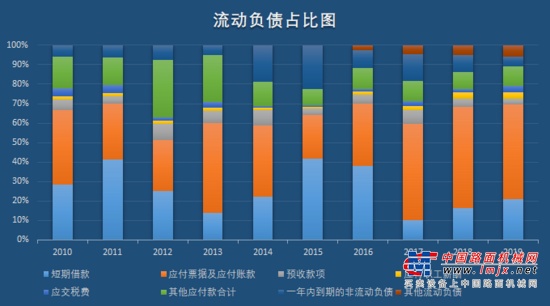

我們可以從上述兩圖中看到,應付票據及應收賬款科目數額在不斷擴大,在占比圖中應付票據的占比有輕微下降;短期借款在近三個年度內數額在不斷擴大,且在占比圖中占比也有上升。

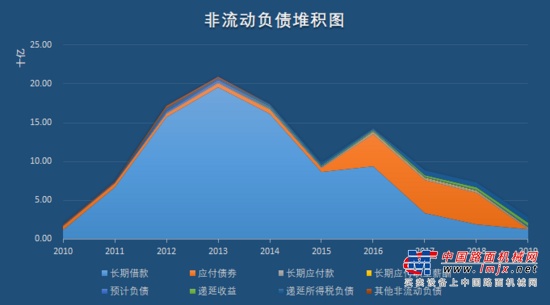

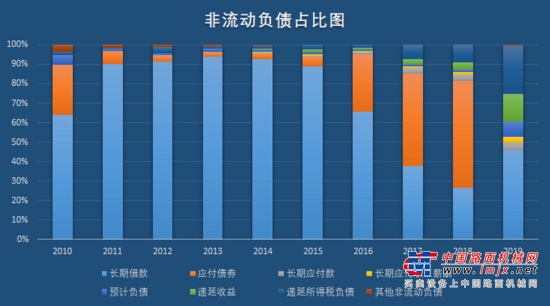

從上面兩個圖形中,我們可以看到非流動負債中長期借款和應付債券占據了絕大部分,長期借款在2011年2015年占據的比例很大,在近幾個年度中長期借款所占的比率有所下降。

我們從上圖中發現,流動比率和速動比率都有較高的水平,長時間段維持在1以上,說明其有較優秀的短期償債能力;現金比率基本維持在0.3附近,有著相對足夠的現金數量。同行業中的其他公司數據如下:000157中聯重科2019年度流動比率為1.83,速度比率為1.49;000425徐工機械2019年度流動比率和速動比率分別為1.64和1.35。

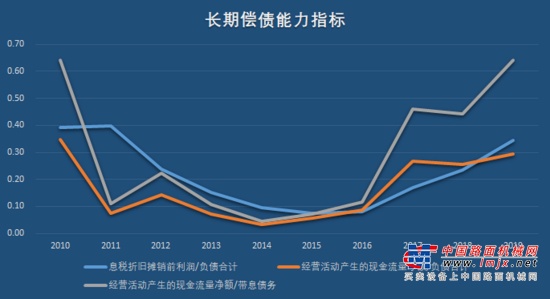

我們仍然發現短期償債能力在2015年度附近處于谷底狀態,長期償債能力指標處于較低的數值。在最近幾個年度中,長期償債能力指標有所回升。

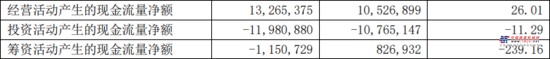

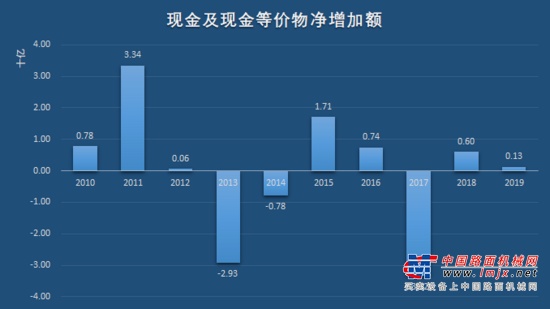

在杜邦體系分析之后,我們對現金流量表的相關變化情況情形分析,年度報告中已經匯總了現金流量表的變動情況,如下所示:

現金流量表相關科目變動分析表

單位:千元

從年報中可以看到公司對上述變化所做解釋:

經營活動產生的現金流量凈額變動主要系公司銷售回款增加;投資活動產生的現金流量凈額變動主要系公司本期購買基金、債券及有息存款增加;籌資活動產生的現金流量凈額變動主要系公司本期利潤分配增加及回購股票影響。

從上圖中我們可以看到,經營活動現金流量凈額從2015年開始保持穩步上升的趨勢,說明企業的經營活動在不斷向好發展;投資活動現金流量凈額在2018年度和2019年度有大量流出,公司購買金融產品用以提升閑置資金的使用效率,避免浪費機會成本;籌資活動現金流量凈額在2016年度和2017年度產生大量現金流出,在最近兩個年度籌資活動現金流比例減小。

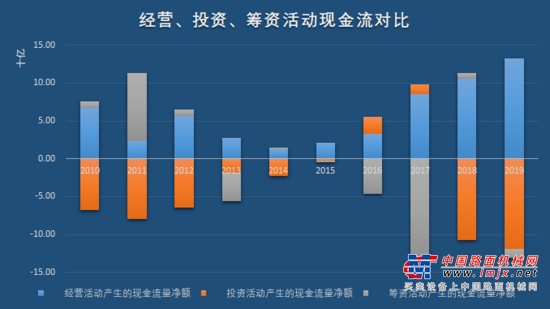

我們從現金及現金等價物凈增加額中可以發現,現金及現金等價物變動呈現出一種規律的周期性形態,根據最新消息2020年度Q3的現金及現金等價物情況,出現現金流出的情況。

從經營性現金流入情況中我們可以看到,銷售商品、提供勞務收到的現金穩定保持在94%以上,說明公司的經營活動十分優秀。

從經營性現金流出情況中我們可以看到,購買商品、接受勞務支付的現金占據比率大約維持在70%附近,具體的內容可以看上文中對利潤表的有關分析;同時我們還發現支付給職工以及為職工支付的現金所占份額緩慢下降,這對于公司來說也是一個好的現象。

第三大部分:估值及總結

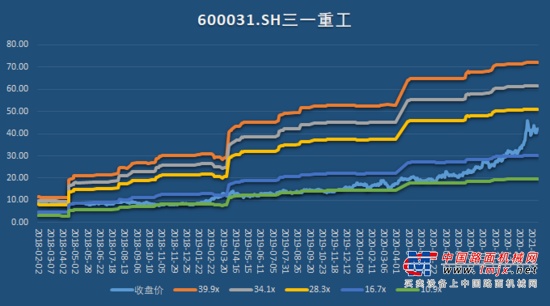

1.PE-Bands

我們可以從上圖中看到三一重工近三年的股價和估值通道之間的具體情況,在2020年之前三一重工長期處于第四條和第五條線之間,即處于16.7倍和10.9倍之間的通道中,在2020年年末股價突破第四條線,現在處于第三條和第四條通道之間,即處于28.3倍和16.7倍之間。

2.絕對估值法:FCFF估值

使用Choice財務估值模型,利用2010年至2019年度的財務數據,估計5個年度的預測期,5個年度的過渡期,并設置下列參數:

①無風險收益率Rf=4%

②市場組合報酬率Rm=10%

③過渡期增長率=7%

④永續期增長率=5%

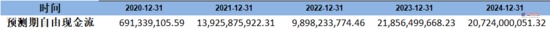

計算預測期自由現金流

計算過渡期自由現金流

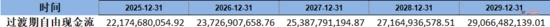

可得下列數據

通過FCFF模型可以計算價值為54.65元/股。

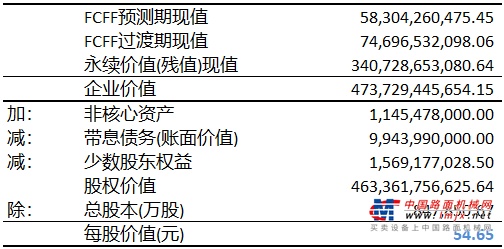

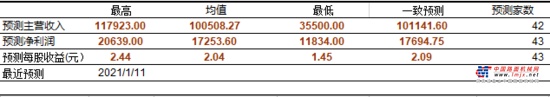

3.相對估值法:PE估值法

使用Choice盈利預測模型,根據各個研報所給出的盈利預測數據,并賦予各機構一定的權重,通過模型可計算2021年的EPS數據如下:

根據2021/2/2數據可知,三一重工PE-TTM=24.81,根據上表中四個EPS數據可以使用公式P=PE×EPS計算,分別得到下列數據:

Pmax=60.54;

Pmin=35.97;

Paverage=50.61;

Pexpectations=51.85

根據2021/2/2數據,預測2021年度行業平均PE-TTM=28.81,可以計算:

Pmax=70.30;

Pmin=58.77;

Paverage=41.77;

Pexpectations=60.21

以上計算出的價格數據可以為我們提供一個更為直觀的參考數值,不代表其真正的價值,不可將其作為投資的依據。

總結:三一重工基本面數據良好,且在行業內有一定深度的護城河和品牌知名度,最近三個年度凈資產收益率ROE可以保持在一個較高水平,盈利水平高于行業內的大部分公司,是一家優秀的企業。投資者應當注意類似2011年度開始的政策層面的風險情況,投資者還應當在后續繼續關注重點產品的產銷情況、產品的國外市場拓展情況、公司應收票據及應收賬款項目、固定資產和無形資產的具體情況并關注相關會計政策的變動。